scroll

scroll

Basiskennis loonadministratie (BKL®)

1 Welkom!

Welkom bij de proefles van de opleiding Basiskennis loonadministratie (BKL®). Door het doen van deze proefles krijg je meer inzicht in wat je kunt verwachten van het studeren bij NTI. Wij vinden het belangrijk dat jij een weloverwogen studiekeuze maakt. In deze proefles duik je in de lesstof en zie je hoe het lesmateriaal eruitziet. Natuurlijk kunnen we in deze proefles maar een heel klein gedeelte van de lesstof behandelen, we hopen dan ook dat dit onderwerp je aanspreekt ;-). Tijdens het doornemen van de lesstof kun je jouw kennis gelijk testen met de meerkeuzevragen!

Succes met de proefles!

2 Proefles: Basiskennis loonadministratie (BKL®)

Proefles Basiskennis loonadministratie (BKL®)

Wat leuk dat je interesse hebt in deze proefles van Basiskennis loonadministratie (BKL®) bij NTI! Je krijgt als eerste alvast een voorproefje van de lesstof uit de startmodule, die bij elke cursus hoort. Zo maak je kennis met de online leeromgeving, weekplanning, video’s en oefenopdrachten. Daarna gaan we snel verder met de inhoud van de cursus.

De Startmodule

Je begint de cursus met een startmodule. Deze is ontworpen met als doel jou een vliegende start in de opleiding te laten maken. Daarnaast leer je in deze module alles wat nodig is om op een effectieve manier te studeren en je studie te managen. Belangrijk dus!

Nog even kort samengevat wat je gaat doen in deze startmodule en waarom:

>> Je leert leerstrategieën toepassen, je motivatie begrijpen en haalbare doelen stellen – allemaal om effectief te studeren.

Studeren is hard werken, maar levert veel voldoening op. Wij ondersteunen je hierbij zo goed mogelijk. Ga ervoor!

Ik weet hoe je, in zijn algemeenheid, het beste kan studeren.

Ik ben iemand die samenvattingen van de studiestof maakt

Een video over motivatie

Om je studie vol te houden heb je motivatie nodig. Die gaat soms op en neer, en dat is normaal. In de video hieronder leer je hoe motivatie werkt en krijg je tips om die positief te beïnvloeden. Maak aantekeningen van wat voor jou belangrijk is, zodat je de vragen daarna goed kunt beantwoorden.

Open vraag: Je hebt de video over motivatie bekeken. Wat is het verschil tussen intrinsieke en extrinsieke motivatie, en hoe heeft dit effect op je studiegedrag?

Open vraag: Wat motiveert jou persoonlijk om te studeren?

Welk onderdeel van de studie lijkt je het leukst?

Tijd om aan de slag te gaan met de proefles: je duikt nu in de inhoud van jouw cursus!

Korte samenvatting van de cursus

De cursus Basiskennis Loonadministratie (BKL®) biedt een stevige basis in de wereld van loonadministratie. Je leert de belangrijkste principes en regels die komen kijken bij het verwerken van loon en salaris. Deze opleiding is ideaal voor iedereen die zich wil verdiepen in de loonadministratie, zoals starters in de financiële sector, HR-medewerkers of ondernemers die zelf hun loonadministratie willen voeren.

Wat ga je leren?

In deze opleiding komen verschillende belangrijke onderwerpen aan bod, zoals:

- De basisprincipes van loonadministratie

- Wettelijke verplichtingen en regelgeving

- Het berekenen van bruto- en nettoloon

- De rol van sociale verzekeringen en belastingen

- Praktische toepassingen van loonadministratie in de dagelijkse bedrijfsvoering

Dit is een selectie van de lesstof. Elk onderwerp biedt praktische kennis die je direct kunt toepassen in je werk.

Theorie over de cursus

Loonadministratie is een essentieel onderdeel van elk bedrijf. Het gaat niet alleen om het uitbetalen van salarissen, maar ook om het naleven van wet- en regelgeving. Een goede loonadministratie zorgt ervoor dat medewerkers op tijd en correct worden betaald. Dit draagt bij aan de tevredenheid en motivatie van werknemers.

Bij het opstellen van de loonadministratie moet je rekening houden met verschillende factoren. Denk aan het bruto loon, dat is het salaris vóór belasting en andere inhoudingen. Hierop worden sociale premies en belastingen ingehouden, wat leidt tot het nettoloon, het bedrag dat de werknemer daadwerkelijk ontvangt. Het is belangrijk om deze berekeningen nauwkeurig uit te voeren, omdat fouten kunnen leiden tot financiële problemen voor zowel de werknemer als de werkgever.

Daarnaast zijn er wettelijke verplichtingen waaraan je moet voldoen. Denk aan de aangifte van loonbelasting en de afdracht van sociale premies. Het niet naleven van deze verplichtingen kan leiden tot boetes en andere juridische gevolgen. Daarom is het van belang om goed op de hoogte te zijn van de actuele wetgeving en veranderingen hierin.

Een ander belangrijk aspect van loonadministratie is het bijhouden van gegevens. Dit omvat het registreren van gewerkte uren, vakantiedagen en ziekteverzuim. Deze informatie is cruciaal voor het berekenen van het loon en voor het voldoen aan de wettelijke verplichtingen. Het is ook belangrijk om deze gegevens veilig en vertrouwelijk te bewaren.

Tot slot is het goed om te weten dat loonadministratie niet alleen een administratieve taak is. Het heeft ook invloed op de bedrijfscultuur en de relatie tussen werkgever en werknemer. Een transparante en correcte loonadministratie kan bijdragen aan een positieve werksfeer en het vertrouwen van medewerkers in de organisatie.

Omdat onze opleidingen regelmatig herzien worden kan het voorkomen dat deze theorie niet exact voorkomt in de opleiding. Wil je zeker weten welke theorie in de opleiding voorkomt? Vraag het onze studieadviseurs.

Multiplechoicevraag over de theorie

Wat is het bruto loon?

- A) Het salaris vóór belasting en inhoudingen

- B) Het salaris na belasting en inhoudingen

- C) Het salaris dat een werknemer ontvangt na aftrekken van sociale premies

- D) Het salaris dat een werknemer ontvangt na aftrekken van vakantiegeld

Bekijk hier het juiste antwoord op de vraag

Extra interactieve opdracht (optioneel)

Denk na over een situatie waarin je verantwoordelijk bent voor de loonadministratie van een klein bedrijf. Welke stappen zou je ondernemen om ervoor te zorgen dat alles correct en op tijd wordt verwerkt? Schrijf je gedachten op en deel ze met een medestudent of mentor.

Multiplechoicevragen over het onderwerp van de cursus

1. Wat is een belangrijke taak van de loonadministratie?

- A) Het opstellen van jaarverslagen

- B) Het berekenen van het nettoloon

- C) Het organiseren van bedrijfsuitjes

- D) Het aannemen van nieuwe medewerkers

Bekijk hier het juiste antwoord op de vraag

2. Welke wetgeving is belangrijk voor de loonadministratie?

- A) De Wet op de Loonbelasting

- B) De Wet op de Ondernemingsraden

- C) De Wet op de Arbeidsomstandigheden

- D) De Wet op de Jaarrekening

Bekijk hier het juiste antwoord op de vraag

3. Wat moet je bijhouden in de loonadministratie?

- A) Alleen de gewerkte uren

- B) Alleen de vakantiedagen

- C) Gewerkte uren, vakantiedagen en ziekteverzuim

- D) Alleen de salarisbetalingen

Bekijk hier het juiste antwoord op de vraag

Waarom kiezen voor NTI?

Bij NTI studeer je flexibel, perfect afgestemd op jouw leven. Je kunt je eigen tempo bepalen en studeren waar en wanneer het jou uitkomt. Dit maakt het makkelijker om werk, privé en studie te combineren. Klaar voor jouw slimme start? Schrijf je nu in!

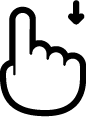

Studieplanning

Een module binnen een cursus duurt vaak 10 weken. In de eerste weken verdiep je je in de lesstof met literatuur, video’s en oefenopdrachten, daarna focus je op je examen of eindopdracht (paper).

Hieronder vind je een handige studieplanning die je zelf kunt invullen. Bij NTI krijg je kosteloos studietijdverlenging, dus je kunt de planning flexibel aanpassen en uitspreiden over je studietijd. Uiteraard mag je ook sneller door het programma! Wil je hulp? Onze studiebegeleiders denken graag met je mee!

Download hier de printbare studieplanning

Studietips nodig?

Download hier ons e-book Meer dan 7 Slimme Studietips!

Bekijk hier het e-book met studietips

Heb je nog vragen? Of twijfel je over jouw opleiding?

Neem gerust contact met ons op. Onze studieadviseurs staan voor je klaar!

3 Studeren bij NTI

FlexibelStuderen® doe je bij NTI

Ben jij een vroege vogel, of duik jij liever ‘s avonds laat de boeken in? Met de flexibele opleidingen van NTI kan iedereen, overal studeren. Je kiest zelf je startmoment en bepaalt je eigen tempo. Je krijgt les van topdocenten en wordt tijdens je opleiding begeleid door een mentor. Met jouw online leeromgeving en échte studieboeken studeer je op jouw manier. FlexibelStuderen® doe je bij NTI.

Studietools

Bij NTI gebruik je, afhankelijk van je opleiding, verschillende studietools. Zo ga je aan de slag in de online leeromgeving, gebruik je jouw Mijn NTI en werk je met studieboeken.

Demo online leeromgeving

De online leeromgeving is beschikbaar waar en wanneer je wilt en geeft jou alle benodigde tools tijdens jouw studie. Om een indruk te krijgen van de online leeromgeving kun je een gratis demo volgen. Hier leggen we overzichtelijk uit welke handige hulpmiddelen er tijdens het studeren voor jou klaar staan.

Ben je benieuwd hoe onze online leeromgeving eruit ziet?

Neem een kijkje in de gratis demo

Daarom FlexibelStuderen®:

- Erkende opleidingen, bekende naam

- Studeren met veel persoonlijk contact

- Voordelig studeren, transparant over kosten

- Studeren op jouw moment en jouw manier

- Overal studeren met onze online leeromgeving

- Persoonlijke begeleiding door mentoren en ervaren docenten

- Werkgevers zijn snel overtuigd

Wij zijn trots op onze studenten

Studenten van NTI zijn geen doorsnee studenten. Ze volgen een studie naast hun volle leven; hun baan, gezin, hobby’s en vrienden. Ze bepalen hun eigen weg, gaan ook buiten de gebaande paden en studeren op de raarste momenten en vreemdste plekken. Het zijn doorzetters, vol motivatie. Omdat ze hun droom volgen, stappen zetten, de regie in eigen hand nemen. Ze mogen trots op zichzelf zijn. Wij zijn het in ieder geval.

Wat is jouw volgende stap?

We denken graag verder met je mee! Het starten van een studie is spannend en roept misschien nog wel meer vragen op. Maar wist je dat iets nieuws leren ook bijdraagt aan je levensgeluk? Je verder ontwikkelen is bovendien goed voor je zelfvertrouwen en je hebt natuurlijk aan de eettafel weer iets te vertellen ;-)

Klaar om te beginnen?

Heb je na het doen van deze proefles nog vragen? Of zijn er dingen waar je over twijfelt? Onze studieadviseurs geven je geheel vrijblijvend een persoonlijk studieadvies en beantwoorden al je vragen.

5 Ervaringen

Wat vinden onze eigen studenten van hun opleiding?

Bij NTI streven we naar kwalitatief goed onderwijs dat voor iedereen bereikbaar is. En wie kan dit beter beoordelen dan onze eigen studenten?

Chantal, 47 jaar

"Dit is mijn 2de studie bij de NTI en ik ben nog steeds enthousiast! Er is veel verbeterd vergeleken met mijn eerste studie en het is heel duidelijk wat je wanneer moet doen. Verder heb je veel vrijheid om zelf je tempo te bepalen en is de leerstof duidelijk aangegeven in de meeste boeken. Ik kan studeren bij de NTI van harte aanbevelen!"

Rick

"Prima opleiding! Het niveau is niet te moeilijk, je kunt er lekker snel doorheen werken. Ik vind de stages die erbij horen erg leuk.. zo leer je direct in de praktijk. Over het NTI zelf, ik zou ze zeker aanraden. Contact verloopt netjes en snel, bij vragen regelen ze vrijwel direct alles voor je. Top!"

Irene

"Een goede ervaring over het algemeen. Het thuis studeren bevalt me erg goed en ik vind het prettig dat ik de vrijheid heb om mijn studie zo in te delen zoals het voor mij goed uitkomt."

Sabine